何から始めればいいの?相続手続きの流れを専門家が解説!

遺産相続の手続きというと、土地や建物、預金などの相続財産の名義変更や、相続税の申告といったものを思い浮かべる方が多くいらっしゃるかと思います。

しかし、それらの手続きの前にまず、戸籍収集、関係説明図の作成、財産調査、遺産分割協議の作成など様々な手続きも必要になります。

目次

相続開始後の手続きの流れ

一般的には、以下のようなスケジュールで相続手続きが進められます。

相続の手続きは、被相続人が亡くなった後から遺産分割協議書を作成するまでに最低でも2~3ヶ月、認知症や未成年の方、遺言がある場合などは、家庭裁判所での手続きが必要になるため、さらに2~3ヶ月がかかります。

相続財産は、基本的に相続人(相続を受取る権利を持つ人)全員の合意がなければ、財産を分けること、ましてや自分個人のものにすることはできません。

相続を分け合う方と協調し、円満に遺産を分割することを目指しましょう。

相続手続きがうまく進められなかった場合に起こること

●相続人調査をしないため、金融機関や法務局で断られる

●相続人の同意が得られないので、預金を下ろすことが出来ない

●相続人の同意が得られないので、土地の名義変更も売却もできない

●遺産分割でもめてしまい、調停になり、5~6回も裁判所に足を運ぶことに・・・、

さらに弁護士の先生の費用も含めると、数百万の出費がかさんでしまう…

相続手続きの具体的な流れ~相続手続きの進め方を見ていきましょう。

なお、今回紹介するのは専門の資格者に依頼をした場合の流れになっております。

ご自身で全ての手続きを行おうとする際に行わなくてはならない手続きの量の目安にしてみましょう。

1.遺言書の有無の確認

遺言書がある場合、遺産の分割方法は遺言の内容が優先されます。 そのため、まずは遺言書の有無を確認する必要があります。

自筆証書遺言や秘密証書遺言があるは、家庭裁判所で検認手続きをします。

遺言書がない、遺言書が公正証書遺言である場合は、相続人の調査へ進みます。

2.相続人の調査・確定

法律上、誰が相続人になるのか調査します。 戸籍を調べてみると自分の知らない相続人が出てくることや、自分に相続権があると思っていたのに実は相続権がなかったりすることがありますので、必ず正確に調査するようにしましょう。

3.相続財産の調査

相続財産として何がどれだけあるのか調査・確認します。 現金や預貯金、不動産といったプラスの財産だけでなく、借金やローンなどのマイナスの財産も相続財産に含まれますので注意が必要です。

4.相続放棄・限定承認の手続き

相続財産に借金などの負債が多いなどの理由で相続放棄をする場合は、相続の開始を知った日から3ヶ月以内に手続きをしなくてはなりません。

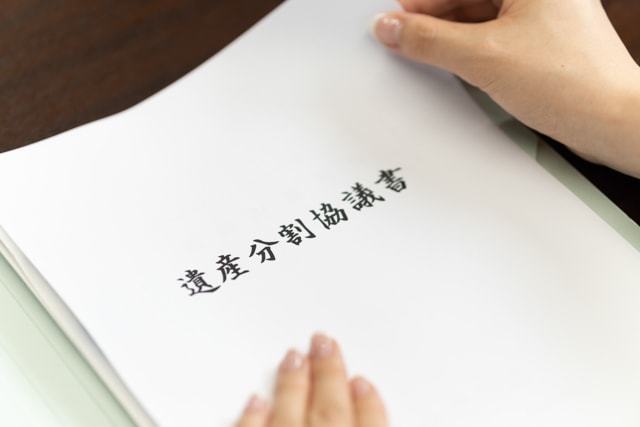

5.遺産分割協議

相続人全員で誰がどの財産を誰が相続するのか話し合いを行います。

最終的には相続人全員が同意することが必要ですが、相続人同士で話がまとまらない場合は、家庭裁判所の調停を利用します。 また、遺産分割協議が終了したら、その分割内容を遺産分割協議書にまとめます。

6.相続税の申告

相続税は被相続人が死亡したことを知った日の翌日から10か月以内に申告しなくてはなりません。

相続財産が基礎控除の金額を超える場合は必ず申告が必要ですので、相続財産の評価額を正確に把握しておく必要があります。

7.遺産の名義変更等

遺産分割協議の内容に基づいて預貯金の解約や払戻し、不動産の名義変更等を行います。

なお、名義変更には特に期限がありませんが、放置すると後々トラブルにつながりますので、早めに済ませておくようにしましょう。

法定相続人や法定相続分とは

遺産を相続することができるのは、民法で規定された「相続権」を持つ人だけになります。

この相続権を持つ人のことを「相続人」と呼びます。また、亡くなった人のことを「被相続人」と呼びます。

では相続権を持つ人とは誰なのでしょうか。

法定相続人にあたる人とは

まず、どのような家族構成であっても配偶者は必ず相続人となります。

さらに子供がいる場合、子供も相続人になります。

子供がいない場合には、相続人は配偶者と親や祖父母といった直系尊属になります。

もし配偶者以外の両親、祖父母、子供がいない場合は被相続人の兄弟姉妹が相続人となります。

このように配偶者→子供→親(祖父母)→兄弟姉妹という順位で法定相続人は規定されています。

これが法で定めた相続人、つまりは法定相続人に当たります。

法定相続分とは

法定相続分とは、遺産の分け方の目安として国が定めている遺産分割割合のことです。

基本的なルールとしては「まず配偶者が一定割合を相続。その後にその他の相続人が残りを分割する。」という形になります。

この「配偶者の相続する一定割合」が場合によって変化するのですが、以下がその割合になります。

相続人が配偶者と子供の場合、まず配偶者に1/2、そして残った1/2を子供が分割という形になります。

これが配偶者と直系尊属(親、祖父母)であれば、配偶者に2/3、残りの1/3を直系尊属で分割することになります。

配偶者と兄弟姉妹の場合には、配偶者が3/4、兄弟姉妹が1/4を人数で分割という形になります。

よくある勘違い

「法定とつくのだからその割合で分割しなくてはならない」という勘違いも多いのですが、こちらに関してはあくまで目安であり強制力を持つものではありません。

つまり、相続人全員の同意があればどのような割合で分けることも可能になります。

また、よくある勘違いとして「相続人全員が同意すれば法定相続人以外の人を相続人に指定して相続させることができる」というものがあります。

例えば、「被相続人の生前につきっきりで介護してくれた介護師の方にも相続をしたい」というようなものです。

法律上、法定相続人以外は相続人になれないので、相続人全員の同意があろうとも相続を行うことはできません。

もしこのようにお世話になった法定相続人以外のひとに相続をしたい場合には、生前贈与という形で金銭の授受を行うか、遺言書を書いておく必要があります。

相続税は全員が納税しなくてはいけない?

結論から言うと、相続税は全員が納税しなくてはいけないものではありません。

では、どれだけの割合の人が相続税を支払っているのでしょうか。国税庁発行の「平成30年分 相続税の申告事項の概要」によるとその割合は8.5%とのことです。

多くの場合で相続税が課税されていないことがわかるかと思います。

さて、こうなると気になるのはその「8.5%」になる人はどのような人なのかということです。

相続税の基本「基礎控除」とは

まず相続税の基本概念をお教えします。その基本は「一定額以上の遺産を残して亡くなった方にだけ課税する」というものです。

この一定額というのが基礎控除と呼ばれるものになります。

この基礎控除は「基礎控除3,000万円+600万円×法定相続人の数」ということになります。

例えば、被相続人の死後「配偶者1人と子供3人」が相続人となる家庭で相続が発生した場合、その基礎控除額は

3,000万+600万×3=4,800万円 ということになります。

この金額を超えない限りは相続税はかからないということになります。

そして、この金額を超えている場合には、「遺産総額から基礎控除を引いて残った金額」に課税されるということを覚えておきましょう。

決して存在する遺産の価額の全額に税金がかかるというわけではありません。

1億6,000万円の税控除ができる「配偶者控除」とは

また一つ必ず覚えておいておきたいのが「配偶者の税控除」になります。

夫婦の間での財産の相続を行う場合には1億6,000万円までは課税しないです、という制度になります。

こちらの制度も存在するため、多くの場合相続税はかなり小さくなる傾向にあります。

相続税に関して気を付けるべきポイント

ここまで相続税の計算について説明してきましたが、これらの計算はあくまでも基本的な計算になります。

不動産の価額やその他動産の相続、相続人の人数や各相続人の相続割合のによっても納めなくてはいけない税額は変化します。

また、相続税の申告額を少なくするために自身でネット等で調べた方法で節税を行っている方がいらっしゃいます。

しかしながらそうした方法は時に間違った情報によるものも多く、相続税の申告をおこなった後に不正な方法だと発覚し税務署から追徴課税をされてしまうというケースも散見されています。

多くの場合は税務署の税務調査を甘く見ていたことが原因になります。

そのような事態を防ぐためにも、まずは専門の資格者に相続に関して相談することをおすすめしています。

自分で相続手続きをするのは大変?

現代では相続や遺言に関する書籍や当ページのようなインターネットページ、あるいはYouTubeなど様々な経路から情報を収集することのできる時代になっています。

そのため、時間と手間を惜しむことなく徹底的にコストをかければ相続手続きを自分自身のみで行うこともできます。

しかしながら、全てを独力で行うとなると様々な要因でうまくいかないということが多いというのも現実です。

具体的に皆様が苦労される、うまくいかないということで以下のような声が寄せられております。

・戦時を経験しており生前転居も多かった故人の、生まれたときから死亡するまでの戸籍をすべて集めるのが時間的にも手間的にも難しい。

・相続人全員が時間的に余裕がなくやることはわかっているものの時間的にこのままだと期限に間に合わない。

・遺言書があるのでそれに沿って相続を進めようとしたら「検認をしていない遺言書は無効だ」といわれ遺言書の法的有効性がなくなってしまった。

・関係性の良くない相続人がおり、なかなか連絡をとって相続を進めることができない。

こうした事例はけっして珍しいことではありません。

むしろ「相続について詳しく、なおかつ体力的にも時間的にも関連する手続きをバリバリ行える人」がいることの方が珍しいです。

よほど時間や体力、手間を捧げる覚悟がない限りは相続手続きの全てを自分で行うというのは難しいでしょう。

一例として、相続手続きの一番初めの戸籍収集だけでもいかに大変なものであるかをこちらのページで紹介していますので参考にしていただければ幸いです。

少し自分で相続手続きを開始してみたものの上記のような理由から思っていたよりうまくいかないという方もいらっしゃるかと思います。

そうした方のために当事務所では無料相談を実施しております。

無料相談について詳しくはこちらのページからご確認ください。

相続についての相談は誰にすればいい?

「自分で行うことの大変さは理解ができたものの、法律の専門家が弁護士・税理士・公認会計士・行政書士といる中で相談すればいいのかわからない」という声を頻繁にお聞きします。

そこで私共が相談相手としておすすめするのは『司法書士』です。

司法書士は

・相続に関連した手続きに詳しい

・相続についての事例を多く持つので詳しい相談ができる

・難解な手続きを代行してくれる

・費用も税理士や弁護士に比べて高くなりすぎない

という点で相続の相談に適した専門の資格者になります。

一つ注意点としては、「相続に特化した」司法書士事務所に相談するということです。

相続分野を得意としない司法書士もいるため、そうした司法書士ではなく相続に強みをもつ司法書士事務所を探すことをおすすめいたします。

既に何らかの問題が発生していて明らかに税理士・弁護士に依頼しなくてはならないという場合を除いては、まずは司法書士に依頼してみましょう。

相続の手続きはいろいろ難しくてよくわからない・・・という方へ

当事務所は、初回相談を完全無料で承ります。

相続手続きや遺言書作成、成年後見など相続に関わるご相談は当事務所にお任せください。

当事務所の司法書士が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは0120-096-774になります。

お気軽にご相談ください。

営業時間:平日9:00~18:00

この記事の執筆者

- 司法書士法人リーガル・パートナー 代表司法書士 小和田 大輔

-

保有資格 司法書士、行政書士、宅地建物取引主任者

群馬司法書士会 第475号

簡裁訴訟代理認定番号 第307038号専門分野 不動産登記全般、相続全般 経歴 群馬司法書士会所属。平成10年に横浜国立大学卒業後、大手ハウスメーカーに入社。同年に宅地建物取引主任者試験に合格。平成13年に退社後、平成15年に司法書士試験と行政書士試験に合格。平成16年に合同司法書士リーガル・パートナーを開業。同年に簡易訴訟代理認定を取得。平成17年に群馬県初の司法書士法人である、司法書士法人リーガル・パートナー開業。現在は、群馬県の太田市を中心に、桐生市、高崎市に事務所がある。群馬県の相続の専門家として、群馬県内の相続の相談に対応している。

主な相続手続きのメニュー

家族信託をお考えの方へ

相続のご相談は当相談窓口にお任せください

よくご覧いただくコンテンツ一覧

太田・高崎・桐生で

相続・遺言に関する

ご相談は当事務所まで